كما هو الحال في المملكة المتحدة والولايات المتحدة، تشهد الخدمات المصرفية الرقمية ارتفاع في أستراليا، مع ظهور العديد من البنوك المنافسة لتحسين النهج المصرفي التقليدي مع تحقيق أقصى استفادة من التكنولوجيا الرقمية التي أصبحت مدمجة في حياتنا اليومية.

أفضل 13 بنك عبر الإنترنت في أستراليا لعام 2023 (للأفراد والشركات):

توفر تطبيقات الخدمات المصرفية عبر الهاتف المحمول إمكانية الوصول الفوري إلى خدمة شاملة، ودعم العملاء داخل التطبيق على مدار الساعة طوال أيام الأسبوع، والمشورة المالية، وميزات الأمان التي تشتد الحاجة إليها.

على عكس البنوك القياسية، لا تمتلك البنوك الجديدة بنى تحتية وأنظمة عمرها عقود من الزمن والتي قد تستغرق سنوات للتحديث إلى التكنولوجيا الجديدة، مما يعني أن البنوك الرقمية تعمل على تحديث خدماتها وطرح ميزات جديدة طوال الوقت لإفادة مستخدميها في الوقت الفعلي تقريباً.

أفضل بنك رقمي بشكل عام – لأعلى Up:

ايجابيات وسلبيات بنك الرقمي الاعلى:

- لا رسوم شهرية.

- مشتريات مجانية في الخارج.

- حسابات توفير متعددة.

- ارتفاع أسعار الفائدة على الادخار.

- قروض المنزل.

Up هو أحد بنوك الهاتف المحمول الرائدة في أستراليا كما أنه يقدم حساب مصرفي ممتاز ومجاني، وليس به حد أدنى للرصيد،على الرغم من أن التطبيق تم إطلاقه فقط في نهاية عام 2018، إلا أنه يضم بالفعل أكثر من 600000 مستخدم وهو الآن أحد البدائل المصرفية الأكثر شعبية في البلاد.

يحتوي التطبيق على كل ما يجب أن يتوفر في الحساب المصرفي الحديث، وبصرف النظر عن الحساب الجاري، هناك حسابات توفير منفصلة (المدخرات) حيث يمكنك الادخار لشراء وديعة منزل أو سيارة أو فواتير أو رحلات أو أي شيء تريده.

ومع توفير ما يصل إلى 1000، بمجرد إجراء 5 عمليات شراء كل شهر، ستكسب ما يصل إلى 3.35% سنوي عبر جميع مدخراتك يتم حساب النسبة يومي، ويمكنك إجراء عمليات شراء باستخدام بطاقة الخصم Up أو 2Up أو Google Pay أو Apple Pay أو أي محفظة رقمية أخرى.

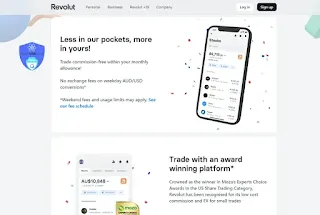

أفضل حساب مدفوع – Revolut (ميتال):

ايجابيات وسلبيات حساب مدفوع – Revolut:

- حساب مجاني متاح.

- أفضل الميزات موجودة في الحسابات المدفوعة.

- حسابات متعددة العملات.

- دعم العملاء ضعيف.

- تحويلات مالية دولية فورية.

- يتم تجميد بعض حسابات العملاء مؤقت لأسباب أمنية.

- ربط جميع حساباتك المصرفية.

- لا توجد أسعار فائدة على الادخار في معظم البلدان.

- خصومات يومية واسترداد نقدي.

- عظيم للسفر وإرسال الأموال إلى الخارج.

- تداول الأسهم والعملات المشفرة والسلع.

فتحت Revolut أبوابها لأول مرة (أو يجب أن أقول التطبيقات) في المملكة المتحدة في عام 2015، وفي عام 2020، أصبحت الشركة الأكثر قيمة في مجال التكنولوجيا المالية في المملكة المتحدة بتقييم قدره 4.2 مليار جنيه إسترليني (تبلغ قيمتها الآن 33 مليار دولار)، وفي العام نفسه، قالت شركة Revolut وداع لقائمة الانتظار الخاصة بها، وتمكن أي شخص في أستراليا من تنزيل التطبيق الخاص به والتسجيل للحصول على حساب.

تقدم الشركة ثلاثة أنواع من الحسابات:

- معيار.

- غالي.

- معدن.

الحساب القياسي مجاني، والحساب المميز هو 9.99 دولار أمريكي/م، والحساب المعدني 24.99 دولار أمريكي/م، كما يوفر لك أداة شاملة لإعداد الميزانية والتحليلات لتتبع أموالك يقوم بذلك عن طريق تتبع كيفية إنفاقك وإعطائك تنبؤات لمساعدتك على التخطيط للمستقبل.

مع Revolut، يمكنك إجراء تحويلات سريعة ومجانية لمستخدمي Revolut الآخرين في أكثر من 27 دولة، وحتى إرسال الأموال إلى حسابات البنوك المحلية مجاناً.

هناك أيضاً بعض امتيازات السفر، وإن كانت بدرجة أقل مما هي عليه في المملكة المتحدة مع الحسابات المدفوعة، يمكنك الحصول على خصومات على رسوم الدفع الدولية، وتحويل العملات بدون رسوم من الاثنين إلى الجمعة، والدخول المجاني إلى الصالة للرحلات المتأخرة، والدخول إلى الصالة بسعر مخفض بشكل عام.

إذا كنت رائد أعمال، فسوف يسعدك معرفة أن Revolut لديها أيضاً حسابات تجارية متعددة العملات تأتي مع إدارة الفريق والإنفاق، ودعم على مدار الساعة طوال أيام الأسبوع، والوصول إلى الويب أو التطبيق، والمكافآت، وكشوف المرتبات، وتكامل Xero وSlack، وأكثر بكثير.

أفضل حساب مجاني – لأعلى Up:

يمكنك الاشتراك اليوم بشكل أساسي والحصول على معظم الميزات التي تفرضها Revolut والبنوك الأخرى مقابلها تعد أدوات تتبع الميزانية ورؤى الإنفاق شيئاً لا تمتلكه معظم البنوك التقليدية، ناهيك عن المدخرات الشاملة وتقسيم الفواتير مع زملائك، لكن Up يتيح لك أيضاً الادخار لمنزلك المستقبلي، ويتيح لك فهم قروض الإسكان، وحتى التقدم بطلب للحصول عليها في أي وقت من الأوقات.

افضل تطبيق بنك رقمي الأفضل للطلاب - QPay:

ايجابيات وسلبيات تطبيق بنك رقمي الأفضل للطلاب - QPay

- لا رسوم شهرية.

- ارتفاع رسوم المعاملات الأجنبية.

- سحوبات مجانية من أجهزة الصراف الآلي.

- ليس فقط للطلاب.

Qpay هو تطبيق مالي للهاتف المحمول وبطاقة خصم مصممة للطلاب ويسعى إلى جعل حياتهم أسهل ومساعدتهم على التعرف على عادات الإنفاق الخاصة بهم، فضلا عن تتبع مدفوعاتهم على الرغم من أن التطبيق ركز في الأصل على الطلاب الأستراليين، إلا أنه انتشر منذ ذلك الحين في الخارج إلى بلدان أخرى ربما يكون هذا هو الأكثر فائدة للمجتمعات الجامعية لأنه يساعدهم على تحصيل مدفوعات الأحداث والعضويات والتذاكر والمنتجات الأخرى.

يمكن إعادة تحميل بطاقة Mastercard المدفوعة مسبقاً المصاحبة عبر التطبيق عن طريق ربط حساب مصرفي أو بطاقة أخرى كما يتيح لك الحصول على استرداد نقدي في المتاجر المشاركة، ولديه عمليات سحب مجانية من أجهزة الصراف الآلي وعلى الرغم من أنه يمكن لأي شخص التسجيل، إلا أنه سيكون أكثر فائدة للطلاب.

افضل بنك الأفضل للأعمال – Airwalex:

ايجابيات و سلبيات بنك الأفضل للأعمال – Airwalex:

- لا رسوم شهرية.

- بطاقات الشركة مجانية، لكن بطاقات الموظفين تبلغ 14 دولار أمريكي.

- حسابات بالعملة المحلية والأجنبية.

- أسعار نقل تنافسية.

- يتكامل مع الأسواق العالمية.

- لا يوجد حد أدنى للرصيد.

- يتصل بزيرو.

Airwallex هي شركة أسترالية للتكنولوجيا المالية تأسست في عام 2015 على يد أربعة أصدقاء صينيين، جاك تشانغ، وجاكوب داي، ولوسي يويتينج ليو، وماكس لي.

بصرف النظر عن كونها شركة وحيدة القرن تبلغ قيمتها أكثر من 5 مليارات دولار فإن Airwallex لديها العديد من الأشياء التي تحققها وهو يقدم حساب تجاري دولي بدون رسوم تسجيل ورسوم حساب شهرية صفر يمكنك إجراء الدفعات بـ 23 عملة لأكثر من 130 دولة، ستحصل على حساب بالدولار الأمريكي والجنيه الاسترليني واليورو والدولار الأسترالي الذي سيمكنك من إعداد الفواتير وقبول المدفوعات من العملاء الدوليين بعملتهم المفضلة.

معدلات التحويل على قدم المساواة أو أفضل من المنافسين مثل Wise وتجعل إرسال الأموال أمر سهلاً يمكنك أيضاً التكامل بسلاسة مع المنصات العالمية مثل eBay وShopify وPaypal.

الأفضل للقروض الشخصية – أليكس:

إيجابيات وسلبيات حساب أليكس:

- من السهل الحصول على القروض.

- حساب التوفير متاح للدعوة فقط.

- تحول سريع أسعار الفائدة تعتمد على المخاطر.

- أسعار الفائدة تعتمد على المخاطر.

- لا توجد رسوم لاستخدام الخدمة.

- ارتفاع أسعار الفائدة على الادخار.

يعد بنك Alex Bank أحدث مؤسسة معتمدة لتلقي الودائع في أستراليا قبل منحهم هذا الترخيص، كانوا يعملون بترخيص ADI مقيد، مع Alex، يمكنك الحصول على القروض الشخصية بأسعار فائدة منخفضة وحسابات التوفير والودائع لأجل.

الأفضل لقروض الشركات الصغيرة والمتوسطة – بنك الجودو:

إيجابيات وسلبيات:

- مجموعة جيدة من المنتجات المالية.

- لا يمكن اقتراض أقل من 250.000 دولار.

- تركز على الشركات الصغيرة والمتوسطة.

- أسعار فائدة ممتازة على الودائع لأجل.

- تكاليف شفافة.

- مدراء علاقات مخصصين.

الجودو هو بنك منافس تم إنشاؤه من الألف إلى الياء لإقراض الشركات الصغيرة والمتوسطة والودائع لأجل تم إهمال هذه الأنواع من الشركات تمامًا من قبل البنوك الكبرى، وأفيد أن فجوة تمويل الشركات الصغيرة والمتوسطة بلغت 70 مليار دولار لأن المقرضين التقليديين ركزوا حصري على الشركات التي يبلغ حجم مبيعاتها أكثر من 100 مليون دولار.

لا يقدم البنك خدمات عبر الإنترنت للمودعين فحسب، بل يستخدم أيضاً المصرفيين ذوي العلاقة لصالح الشركات الصغيرة والمتوسطة التي يقرضها، تتضمن منتجات الجودو الودائع الشخصية، والودائع لأجل من SMSF، وإقراض الأعمال، ومؤخر القروض السكنية.

حساب بنك رقمي الأفضل للأطفال سبريجى:

الايجابيات و السلبيات:

- للأعمار من 6 إلى 17 سنة.

- رسوم استبدال البطاقة 10 دولار.

- إضافة أكثر من طفل.

- رسوم إلغاء.

- البطاقة الدولية.

- رسوم المعاملات بالعملة الأجنبية بنسبة 3.5%.

- تم حظر التجار البالغين.

- يعمل مع Apple Pay وGoogle Pay.

- تجربة مجانية.

Spriggy هو تطبيق وبطاقة مخصصة للأطفال والتي تضم بالفعل أكثر من 850.000 عضو على الرغم من أنه ليس مجاني (يكلف 5 دولارات للمتر المربع)، إلا أن هناك نسخة تجريبية مجانية يمكنك من خلالها معرفة ما إذا كان التطبيق مناسب لك، تشمل العضوية البالغة 60 دولار سنوي ما يصل إلى أربعة أطفال إذا كان لديك أكثر من أربعة، فإن كل طفل إضافي سيكلفك 10 دولارات سنوي.

يتيح لك تطبيق الوالدين إدارة مصروف جيب أطفالك، ومراقبة إنفاقهم، ومنحهم المهام المنزلية وأهداف الادخار، بالإضافة إلى تحويلات الأموال الطارئة، يتيح لهم تطبيق الأطفال رؤية رصيدهم، وتتبع إنفاقهم، وتحديد المهام المنزلية على أنها مكتملة، وإنشاء أهداف مدخراتهم الخاصة والإضافة إليها، وأخيرًا والأهم من ذلك، تعلم العادات المالية الذكية منذ سن مبكرة، وبصرف النظر عن كونه أفضل حساب مجاني بل يمكنك أيضاً الحصول على معدل فائدة مرتفع يصل إلى 3.35% سنوي لجميع حساباتك الفرعية.

الأفضل للبطاقات المعدنية – Revolut:

من المثير للدهشة أن البنوك الرقمية الأسترالية لم تتمكن بعد من اللحاق بشركة Revolut من حيث تقديم بطاقات الخصم المعدنية وفي بقية أنحاء العالم، يمكنك أيضاً العثور على بطاقات مصنوعة من البلاستيك المعاد تدويره أو من الخشب الفعلي.

تقترن البطاقة المعدنية من Revolut بأعلى حساب مدفوع والذي سيكلفك 24.99 دولار شهري، ومع ذلك، إلى جانب البطاقة الفولاذية الصلبة، يمكنك أيضاً الحصول على استرداد نقدي حصري، وعملات أجنبية غير محدودة، وأعلى بدل سحب من أجهزة الصراف الآلي (1400 دولار أسترالي/م)، والقدرة على فتح ما يصل إلى 5 حسابات تحت سن 18 عاماً.

الأفضل للسفر – بيليكين:

ايجابيات وسلبيات:

- لا رسوم شهرية.

- فقط بطاقة مسبقة الدفع.

- عقد وتبادل العملات.

- تقسيم الفواتير وفتح علامات التبويب.

- أكثر من 150 عملة متاحة.

- مدفوعات فورية ومجانية.

Pelikin هو تطبيق وبطاقة سفر مصممان ليتم أخذهما إلى جميع أنحاء العالم بأقل قدر من الضجة والمتاعب تخضع شركة Pelikin للتنظيم ولديها جميع تراخيص التداول اللازمة، بما في ذلك ترخيص مؤسسات تلقي الودائع المعتمدة (ADI)، كما أنه مدعوم من Visa وHeritage Bank، مما يضمن أن التطبيق آمن للاستخدام ويتيح لك الدفع والحصول على الأموال بسهولة، وإنشاء مجموعات سفر لمشاركة النفقات، بالإضافة إلى تقسيم الفواتير، ناهيك عن 21 عملة يمكنك الاحتفاظ بها و استرداد نقدي غير محدود بنسبة 2%.

بشكل عام، يبدو أن Pelikin عبارة عن بطاقة سفر وتطبيق موثوقين ومرنين يمكّن الأشخاص بشكل فعال من السفر حول العالم دون خوف من القيود المالية.

حساب بنك رقمي الأفضل للتحويلات المالية الدولية – Wise:

الايجابيات والسلبيات:

- لا رسوم شهرية.

- 1.75% + 0.5 يورو رسوم السحب من أجهزة الصراف الآلي التي تزيد عن 200 يورو.

- تحويلات مالية شفافة.

- بطاقة الخصم ليست مجانية وغير متوفرة في جميع البلدان.

- أسعار صرف رائعة.

- الودائع غير مؤمنة.

- من السهل الاشتراك.

- لا استرداد النقود.

- IBAN من 10 دول مختلفة.

- لا يوجد سعر فائدة على الادخار.

- يحمل أكثر من 50 عملة.

Wise هي خدمة تحويل أموال معروفة وشائعة لا يقتصر الأمر على كونها من أرخص رسوم النقل فحسب، بل إنها سريعة للغاية أيضا لقد استخدمته على نطاق واسع، ولم يخيب ظني أبدا.

ومع ذلك، فإن Wise يتجاوز مجرد التحويلات المالية البسيطة كما يقدم حساب مصرفي رقمي للمستخدمين الشخصيين والتجاريين تحصل على بطاقة خصم يمكنك استخدامها في جميع أنحاء العالم، والتي تتيح لك الاحتفاظ بالمال بحوالي 50 عملة.

يمكنك أيضاً الحصول على 10 أرقام حسابات (IBANs)، حتى تتمكن من تلقي المدفوعات مثل المواطن المحلي لا يتم تضمين الحسابات الأسترالية والنيوزيلندية فحسب، بل يشمل أيضاً الدولار الأمريكي والجنيه الإسترليني واليورو وغيرها.

حساب بنك رقمي الأفضل للاستثمار – Revolut

حساب بنك رقمي الأفضل محفظة رقمية – Apple Pay:

ايجابيات وسلبيات أفضل محفظة رقمية – Apple Pay:

- لا رسوم شهرية.

- يعمل فقط مع أجهزة أبل.

- لا رسوم المعاملات.

- ميزات محدودة.

- لا يلزم الاتصال بالإنترنت.

- رسوم التحويل الفوري 1.5%.

- سهل الاستخدام مع ساعة أبل.

- خصوصية ممتازة.

تعد Apple Pay واحدة من المحافظ الرقمية الثلاث الأكثر استخدامًا في العالم أود أن أقول إنها في المركز الأول في أستراليا أيضا إنه مجاني تماما وسهل الاستخدام بشكل لا يصدق في المتجر أو عبر الإنترنت.

يمكنك إضافة بطاقاتك المصرفية، وبطاقات الصعود إلى الطائرة، والتذاكر، وبطاقات الولاء، وهويات الحكومة والطلاب، وتذاكر الصالة الرياضية، وما إلى ذلك.

من الواضح أن البدائل هي Google Pay، الذي يعمل على نظام iOS أيضا، وSamsung Pay، والذي، للأسف، يعمل فقط على أجهزة Samsung محددة.

البنوك الرقمية البارزة الأخرى في أستراليا:

بنك آركا أستراليا:

Archa هي شركة متخصصة في التكنولوجيا المالية تنحدر من كريمورن، نيو ساوث ويلز، منذ عام 2017 وهي تركز في المقام الأول على الشركات الصغيرة، والتي يمكنها الاستفادة من بطاقات الائتمان التجارية ومنصة إدارة الإنفاق الخاصة بشركة Archa.

يمكن للشركات الأسترالية التي يتراوح عدد موظفيها من 1 إلى 200 موظف ولديها ABN أو ACN صالحين ولديها تاريخ تداول يزيد عن 6 أشهر ومسجلة في ضريبة السلع والخدمات (GST) الاشتراك في حساب Archa.

Douough تطبيق الاستثمار:

Douough هي شركة تكنولوجيا مالية مقرها سيدني وتقدم حسابات مصرفية وحسابات توفير (في الولايات المتحدة)، بالإضافة إلى منصة استثمار تم الاستحواذ عليها بواسطة Ziptel وتقدم خدمات في الولايات المتحدة وأستراليا.

تطبيق فليكس:

FLX عبارة عن بطاقة مسبقة الدفع وحساب مخصص للأطفال يساعدهم على تعلم دروس الحياة والمال، بالإضافة إلى كيفية الادخار وإنفاق مصروفهم. FLX هو منتج مالي للمدارس المرنة.

إذا لم تكن على دراية بها، فهي منصة الطلب المدرسي الأكثر شعبية في أستراليا للمدارس ومورديها، ولكن أيضاً لأولياء الأمور، يمكن للأطفال استخدام بطاقة FLX Mastercard في أي مكان يتم قبول بطاقاته، ولكن لحسن الحظ، يتم حظر فئات التجار البالغين.

البطاقة مصحوبة بتطبيقات ممتازة - واحد للأطفال والآخر للآباء. يمكن للأطفال تحديد أهدافهم الادخارية، وتتبع الإنفاق، والحصول على مصروف الجيب.

يمكن للوالدين استخدام التطبيق لتعبئة بطاقة FLX، وكذلك لمراقبة الإنفاق ومراقبة الإنفاق وإضافة أهداف الادخار.

تطبيق القش Hay:

- لا رسوم شهرية.

- من السهل فتحه عبر الإنترنت.

- بطاقة فيزا مسبقة الدفع.

- البطاقة قابلة للتحلل بنسبة 85%.

- لا توجد رسوم على المعاملات الدولية.

- ما يصل إلى 10 حسابات فرعية مخصصة.

تم إطلاق Hay في عام 2020، بعد أسابيع قليلة فقط من الكشف عن أن البنوك الأسترالية الكبرى تواجه خسائر فادحة حيث بدأت نظيراتها الرقمية في تولي زمام الأمور، حيث تلقت البنوك الرقمية أكثر من مليار دولار أسترالي من الودائع منذ إطلاقها.

وستساهم Hay في هذا الاتجاه من خلال حسابها بدون رسوم، واسترداد النقود، والبطاقة البلاستيكية المعاد تدويرها، والتحويلات المالية الفورية، والميزانية والتحليلات، ورسائل الدردشة مع شخص حقيقي، وغيرها من الميزات التي تجعلها ممتازة للخدمات المصرفية اليومية والسفر.

تطبيق بايونير:

- حسابات متعددة العملات للشركات.

- المدفوعات الدولية.

- الأسواق والشبكات.

- إدارة الأموال.

- ضريبة القيمة المضافة والنفقات.

- تقدم رأس المال لأمازون وول مارت.

- خيارات سحب مرنة.

البنوك الرقمية من البنوك الكبرى في أستراليا:

ايه ان زد بلس:

بنك ING الرقمي:

بنك ME:

بنك ubank

فوائد البنوك الرقمية في أستراليا:

هل البنوك الرقمية الأسترالية آمنة؟

كيفية فتح حساب مصرفي شخصي عبر الإنترنت؟

- رخصة قيادة أسترالية أو شهادة ميلاد أو جواز سفر أو بطاقة Medicare في متناول يدك (ستحتاج إلى واحدة منها على الأقل)

- رقم هاتف محمول أسترالي.

_11zon.webp)